Beim Steuerausgleich holt man sich heuer durchschnittlich 1.000 € zurück. Mit der neuen App gelingt das in wenigen Minuten. Jetzt App herunterladen!

Alle Informationen zur Lohnsteuertabelle, den AVAB-Beiträgen und den Grenzsteuersätzen in Österreich finden Sie hier!

Lohnsteuertabelle & Steuerklassen

Lohnsteuer: Die Lohnsteuertabelle enthält alle Steuerklassen beziehungsweise Steuersätze für unselbstständige Beschäftigte in Österreich. Sie dient zur Berechnung der Lohnsteuer auf Basis des Bruttogehalts oder Bruttolohns. Die Tabelle zeigt zudem die AVAB-Beiträge pro Kind je Steuerklasse und Grenzsteuersatz.

In Österreich bezahlen alle ArbeitnehmerInnen und PensionistInnen für ihr Gehalt Lohnsteuer, Selbstständige entrichten Einkommensteuer.

Sie können Ihr Gehalt, sowie den Sozialversicherungsbeitrag (SV-Beitrag) und die Lohnsteuer ganz einfach mit dem Brutto-Netto-Rechner online berechnen.

Lohnsteuertabelle 2026

Die Lohnsteuertabelle wird ab 2026 erneut angepasst. Grundlage für diese Tarifänderung ist die rollierende Inflation von Juli 2024 bis Juni 2025. Diese liegt laut Schnellschätzung bei 2,63 Prozent. Die ersten beiden Drittel werden automatisch für alle Steuertarife mit Ausnahme des Spitzensteuersatzes anwendet (1,75 Prozent). Das dritte Drittel wird im kommenden Jahr aufgrund der notwendigen Einsparungen zur Budgetsanierung jedoch ausgelassen.

So wird die Lohnsteuertabelle 2026 voraussichtlich aussehen:

| Einkommen (2026) | Einkommen (2025) | Steuersatz (2026) | Steuersatz (2025) |

|---|---|---|---|

| bis 13.539 Euro | bis 13.308 Euro | 0 % | 0 % |

| bis 21.992 Euro | bis 21.617 Euro | 20 % | 20 % |

| bis 36.458 Euro | bis 35.836 Euro | 30 % | 30 % |

| bis 70.365 Euro | bis 69.166 Euro | 40 % | 40 % |

| bis 104.859 Euro | bis 103.072 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

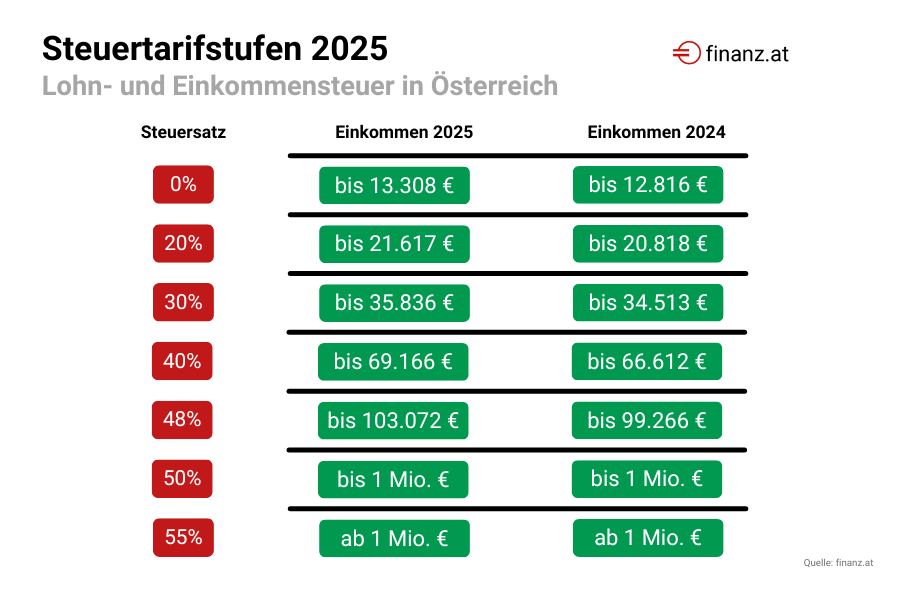

Lohnsteuertabelle 2025

Ab 01. Januar 2025 werden die Tarifstufen der Lohnsteuertabelle abermals erhöht - mit Ausnahme der höchsten Stufe ab einer Million Euro (55 Prozent). Die gesamte Tabelle für 2025 findet man hier auf Finanz.at:

| Einkommen (2025) | Einkommen (2024) | Steuersatz (2025) | Steuersatz (2024) |

|---|---|---|---|

| bis 13.308 Euro | bis 12.816 Euro | 0 % | 0 % |

| bis 21.617 Euro | bis 20.818 Euro | 20 % | 20 % |

| bis 35.836 Euro | bis 34.513 Euro | 30 % | 30 % |

| bis 69.166 Euro | bis 66.612 Euro | 40 % | 40 % |

| bis 103.072 Euro | bis 99.266 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

Da die Senkung der Lohnsteuerstufen zwei und drei von 35 auf 30 Prozent (Juli 2022) und 42 auf 40 Prozent (Juli 2023) jeweils zur Jahreshälfte in Kraft treten, wird für die Jahre 2022 ein Mischwert von 32,5 Prozent und für 2023 ein Mischwert von 41 Prozent (halbe Entlastung) berechnet. Danach gilt ab 2024 die volle Senkung auf 30 Prozent (ab 2023) für die zweite Stufe bzw. 40 Prozent (ab 2024) für die dritte Steuerstufe.

Seit 2023 trat zudem die Abschaffung der kalten Progression erstmals in Kraft. Sie wird seither jährlich - so auch am 01. Januar 2024 - durchgeführt. Dabei werden die Grenzwerte der Tarifstufen um die Höhe der rollierenden Inflation angehoben.

Lohnsteuer-Bemessungsgrundlagen 2024

| Monatslohn bis* | Grenzsteuersatz |

|---|---|

| € 1.079,00 | 0 % |

| € 1.745,83 | 20 % |

| € 2.887,08 | 30 % |

| € 5.562,00 | 40 % |

| € 8.283,17 | 48 % |

| € 83.344,33 | 50 % |

| darüber | 55 % |

Lohnsteuer-Bemessungsgrundlagen 2023

| Monatslohn bis* | Grenzsteuersatz |

|---|---|

| € 985,42 | 0 % |

| € 1.605,50 | 20 % |

| € 2.683,92 | 30 % |

| € 5.184,33 | 41 % |

| € 7.771,00 | 48 % |

| € 83.344,33 | 50 % |

| darüber | 55 % |

* Gehalt pro Monat ohne SV-Beitrag

Effektiv-Tabelle mit Abzügen und AVAB / AEAB 2025

| Monatslohn bis * | Steuersatz | allg. Abzug | Verkehrsabsetzbetrag | 1. Kind | 2. Kinder | 3 Kinder ** | Familienbonus bis 18 *** | Familienbonus 18+ *** |

|---|---|---|---|---|---|---|---|---|

| € 1.120,00 | 0 % | € 0 | € 0 | € 0 | € 0 | € 0 | ||

| € 1.812,42 | 20 % | € 224,00 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

| € 2.997,33 | 30 % | € 405,24 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

| € 5.774,83 | 40 % | € 704,98 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

| € 8.600,33 | 48 % | € 1.166,96 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

| € 83.344,33 | 50 % | € 1.338,97 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

| mehr | 55 % | € 5.506,19 | € 40,58 | € 50,08 | € 67,75 | € 90,08 | € 166,68 | € 58,34 |

* Gehalt pro Monat abzgl. SV-Beitrag und Freibeträge

allg. Abzug ohne AVAB / AEAB

** Für jedes weitere Kind erhöht sich der AVAB bzw. AEAB um 22,33 Euro.

*** Die Beträge gelten bei Anspruch auf Familienbonus zur Gänze pro Kind.

Die Absetzbeträge des Familienbonus Plus liegen pro Kind bis 18 Jahren bei 166,68 Euro (halb 83,34 Euro) und pro Kind über 18 Jahren bei 58,34 Euro (halb 29,17 Euro).

Einkommensteuertabelle

Die Einkommensteuertabelle enthält alle Grenzsteuersätze je Einkommen bzw. Tarifstufe in Österreich.

Einkommensteuer-Grenzen und Bemessungen:

So sieht die neue Lohn- und Einkommensteuertablle in Österreich nach der Steuerreform aus:

| Einkommen (2025) | Einkommen (2024) | Steuersatz (2025) | Steuersatz (2024) |

|---|---|---|---|

| bis 13.308 Euro | bis 12.816 Euro | 0 % | 0 % |

| bis 21.617 Euro | bis 20.818 Euro | 20 % | 20 % |

| bis 35.836 Euro | bis 34.513 Euro | 30 % | 30 % |

| bis 69.166 Euro | bis 66.612 Euro | 40 % | 40 % |

| bis 103.072 Euro | bis 99.266 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

Lohnsteuertabelle 2024

Die Steuertabelle 2024 für die Lohn- und Einkommensteuer ergibt nach Anpassung der Grenzwerte an die Inflation von Juli 2023 bis Juni 2024 folgende Beträge:

Für das Jahr 2024 gilt ein Jahreseinkommen unter 12.816 € als steuerfrei. Das Einkommen von 12.816 bis 20.818 € wird mit 20% versteuert. Von 20.818 bis 34.513 € sind es 30%. Zwischen 34.513 bis 66.612 € sind es 40% und von 66.612 bis 99.266 € 48% Steuern. Bis 1.000.000 € sind es 50% und darüber 55%. Ab 2023 werden die Grenzwerte der Lohnsteuertabelle an die Inflation angepasst. Zudem sinkt der Steuersätze der dritten Tarifstufe ganzjährig auf 40%.

| Einkommen (2025) | Einkommen (2024) | Steuersatz (2025) | Steuersatz (2024) |

|---|---|---|---|

| bis 13.308 Euro | bis 12.816 Euro | 0 % | 0 % |

| bis 21.617 Euro | bis 20.818 Euro | 20 % | 20 % |

| bis 35.836 Euro | bis 34.513 Euro | 30 % | 30 % |

| bis 69.166 Euro | bis 66.612 Euro | 40 % | 40 % |

| bis 103.072 Euro | bis 99.266 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

Der Grenzwert für das steuerfreie Jahreseinkommen liegt ab 2024 bei 12.816 Euro.

Mit der neuen Steuer-App kann man in wenigen Minuten den Steuerausgleich einreichen und sich die Gutschrift vom Finanzamt zurückholen. Durchschnittlich sind über 1.000 Euro möglich. Jetzt herunterladen und direkt loslegen!

Sie können Ihr Gehalt, sowie den Sozialversicherungsbeitrag (SV-Beitrag) und die Lohnsteuer ganz einfach mit dem Einkommensteuerrechner! (Zur Berechnung der Lohnnebenkosten können Sie die weiteren kostenlosen Online-Rechner verwenden.)

Ab September 2020 wurde der Eingangssteuersatz von 25 auf 20 Prozent gesenkt. Weitere Lohnsteuersenkungen werden 2022 im Zuge der weiteren Maßnahmen zur Steuerreform folgen. So sollen auch die Steuersätze von 35 auf 30 Prozent und 42 auf 40 Prozent reduziert werden.

Neue Lohnsteuertabelle nach Steuerreform

Die zweite und dritte Stufe der Lohnsteuer und Einkommensteuer werden von 35 auf 30 Prozent und 42 Prozent auf 40 Prozent gesenkt. Ab Juli 2022 gilt eine Senkung der zweiten Stufe der Lohnsteuer auf 30 Prozent. Die dritte Stufe wird ab Juli 2023 auf 40 Prozent reduziert. Das ergibt einen Mischwert von 41 Prozent für das Kalenderjahr 2023. Ab 2024 liegt der Steuersatz ganzjährig bei 40 Prozent. Alle Maßnahmen zur Steuerreform findet man hier auf Finanz.at.

Tabelle 2023

| Einkommen (von) | Einkommen (bis) | Steuersatz (2023) |

|---|---|---|

| 0 Euro | 11.693 Euro | 0 % |

| 11.693 Euro | 19.134 Euro | 20 % |

| 19.134 Euro | 32.075 Euro | 30 % |

| 32.075 Euro | 62.080 Euro | 41 % |

| 62.080 Euro | 93.120 Euro | 48 % |

| 93.120 Euro | 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

Da die Senkung der dritten Stufe von 42 auf 40 Prozent im Juli 2023 in Kraft tritt, wird für das Kalenderjahr 2023 bei der Veranlagung ein Steuersatz von 41 Prozent herangezogen.

Zudem tritt ab 2023 die Abschaffung der kalten Progression in Kraft. Das bedeutet, dass die Grenzwerte bis zum Spitzensteuersatz an die Inflation angeglichen werden. Die zwei untersten Tarifstufen werden dabei höher entlastet. Alle weiteren Stufen werden um zwei Drittel der Inflationrate erhöht.

Die gesamten Maßnahmen zur Steuerreform bis 2024 in Österreich findest du hier auf Finanz.at!

Der Spitzensteuersatz von 55 Prozent auf Einkommen über einer Million Euro wurde bis 2025 verlängert. Weitere Informationen zur Arbeitnehmerveranlagung (Lohnsteuerausgleich) in Österreich, den Sie beim Finanzamt durchführen müssen, finden Sie hier!

Darüber sollten Sie sich auch informieren:

Viele oder alle der hier vorgestellten Produkte stammen von unseren Partnern, die uns entschädigen. Dies kann Einfluss darauf haben, über welche Produkte wir schreiben und wo und wie das Produkt auf einer Seite erscheint. Dies hat jedoch keinen Einfluss auf unsere Bewertungen. Unsere Meinung ist unsere eigene.

Häufige Fragen und Antworten

Wie hoch ist die Lohnsteuer in Österreich?

Die Höhe der Lohnsteuer richtet sich nach der Höhe des Einkommens (Gehalt, Lohn). Dabei wird die Höhe des Steuersatzes in verschiedene Stufen eingeteilt. Einkommen von maximal 13.308 Euro brutto pro Jahr sind in Österreich ab 2025 etwa steuerfrei.

Wer muss in Österreich Lohnsteuer zahlen?

Alle Angestellten und Arbeiter in Österreich, die Einkünfte aus nichtselbstständiger Arbeit beziehen, müssen dafür eine Lohnsteuer entrichten. Sie wird direkt vom Arbeitgeber bei der monatlichen Lohn- oder Gehaltsauszahlung an das Finanzamt abgeführt.

Ab wann ist ein Einkommen steuerfrei?

In Österreich unterliegen nur jährliche Einkommen von über 12.816 Euro in 2024 bzw. 13.308 Euro ab 2025 der Steuerpflicht. Geringere Einkommen sind steuerfrei.

Aktuelle Nachrichten:

Schlagzeilen und News:

Mehr als 13.500 Euro - Grenze für steuerfreies Einkommen steigt

Die rollierende Inflation dient als Grundlage für die Erhöhung der Steuergrenzwerte und wird bei 2,63 Prozent liegen. Demnach steigt die Freigrenze der Lohn- und Einkommensteuer ab 2026 voraussichtlich auf 13.539 Euro an. Alle Details dazu findet man hier auf Finanz.at.

Jetzt fix! Mehr Netto ab 2026: So sieht die neue Lohnsteuertabelle aus

Ab 2026 wird die Lohnsteuertabelle erneut angepasst. Die Grenzwerte der Tarifstufen sind nun fixiert, was weniger Steuern und dadurch mehr Netto-Einkommen bringen wird. Wie hoch das neue Gehalt und die Lohnsteuer ab kommendem Jahr ausfallen werden und weitere Berechnungen findet man jetzt hier exklusiv auf Finanz.at.

Neue Steuerstufen ab 2026 - So viel kann man steuerfrei verdienen

Die rollierende Inflation dient als Grundlage für die Erhöhung der Steuergrenzwerte und wird bei 2,63 Prozent liegen. Demnach steigt die Freigrenze der Lohn- und Einkommensteuer ab 2026 voraussichtlich auf 13.539 Euro an. Alle Details dazu findet man hier auf Finanz.at.

Mehr Netto ab 2026: So soll die neue Lohnsteuertabelle aussehen

Ab 2026 wird die Lohnsteuertabelle erneut angepasst. Die Grenzwerte werden voraussichtlich um 1,75 Prozent ansteigen, was weniger Steuern und dadurch mehr Netto-Einkommen bringt. Wie hoch das neue Gehalt und die Lohnsteuer ab kommendem Jahr ausfallen werden und weitere Berechnungen findet man jetzt hier exklusiv auf Finanz.at.

Mehr Netto ab 2026: So sieht die neue Lohnsteuertabelle aus

Ab 2026 wird die Lohnsteuertabelle erneut angepasst. Die Grenzwerte werden voraussichtlich um 1,75 Prozent ansteigen, was weniger Steuern und dadurch mehr Netto-Einkommen bringt. Wie hoch das neue Gehalt und die Lohnsteuer ab kommendem Jahr ausfallen werden und weitere Berechnungen findet man jetzt hier exklusiv auf Finanz.at.

Erhöhung ab 2026: Neue Steuerstufen - So viel kann man steuerfrei verdienen

Die rollierende Inflation dient als Grundlage für die Erhöhung der Steuergrenzwerte und wird bei 2,63 Prozent liegen. Demnach steigt die Freigrenze der Lohn- und Einkommensteuer ab 2026 voraussichtlich auf 13.541 Euro an. Alle Details dazu findet man hier auf Finanz.at.

Neue Berechnung: So sieht die Lohnsteuertabelle 2026 aus

Ab 2026 wird die Lohnsteuertabelle erneut angepasst. Die Grenzwerte werden voraussichtlich um 1,75 Prozent ansteigen, was weniger Steuern und dadurch mehr Netto-Einkommen bringt. Wie hoch das Gehalt und Lohnsteuer ab kommendem Jahr ausfallen werden, kann man jetzt auf Finanz.at berechnen.

Steuerentlastung - Netto-Einkommen steigen ab 2026 weniger an

Die Sparpaket der Regierung umfasst Gebühren- und Kostensteigerungen, sowie Kürzungen, die das Leben in Österreich für viele verteuern werden. Die Entlastungen werden weniger hoch ausfallen. Sie treffen Geringverdiener deutlich härter als höhere Einkommen. Die Haushaltseinkommen werden sinken. Alle Details findet man hier auf Finanz.at.

Weniger Entlastung ab 2026 - Haushaltseinkommen werden sinken

Die Sparpaket der Regierung umfasst Gebühren- und Kostensteigerungen, sowie Kürzungen, die das Leben in Österreich für viele verteuern werden. Die Entlastungen werden weniger hoch ausfallen. Sie treffen Geringverdiener deutlich härter als höhere Einkommen. Die Haushaltseinkommen werden sinken. Alle Details findet man hier auf Finanz.at.

Neue Kürzungen für Steuerzahler & Familien - doch manche profitieren

Im Zuge der notwendigen Einsparungen zur Budgetsanierung wurden nun neue Be- und Entlastungen vorgestellt. Diese bringen viele steuerlichen Änderungen für alle SteuerzahlerInnen. Wer profitiert und wer belastet wird, findet man hier auf Finanz.at.