Beim Steuerausgleich holt man sich heuer durchschnittlich 1.000 € zurück. Mit der neuen App gelingt das in wenigen Minuten. Jetzt App herunterladen!

In Österreich ist jede natürliche Person, die ihren Wohnsitz in Österreich hat, einkommensteuerpflichtig.

Einkommensteuer ab 2026

Ab 2026 werden die Grenzwerte der Lohn- und Einkommensteuertabelle abermals erhöht. Dadurch sinkt die Einkommensteuer für alle Steuertarife bis zum Spitzensteuersatz. Einkommen von 0 bis 13.539 Euro werden im Jahr 2025 steuerfrei. Bei Einkommen von 13.539 Euro bis 21.992 Euro beträgt die Einkommensteuer 20 Prozent, bis 36.458 Euro 30 Prozent. Bis zu einem Einkommen von 70.365 Euro beträgt die Einkommensteuer 40 Prozent, bis 104.859 Euro sind es 48 Prozent. Einkommen von 104.859 Euro bis einer Million Euro werden mit 50 Prozent versteuert, über einer Million mit 55 Prozent.

| Einkommen (2026) | Einkommen (2025) | Steuersatz (2026) | Steuersatz (2025) |

|---|---|---|---|

| bis 13.539 Euro | bis 13.308 Euro | 0 % | 0 % |

| bis 21.992 Euro | bis 21.617 Euro | 20 % | 20 % |

| bis 36.458 Euro | bis 35.836 Euro | 30 % | 30 % |

| bis 70.365 Euro | bis 69.166 Euro | 40 % | 40 % |

| bis 104.859 Euro | bis 103.072 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

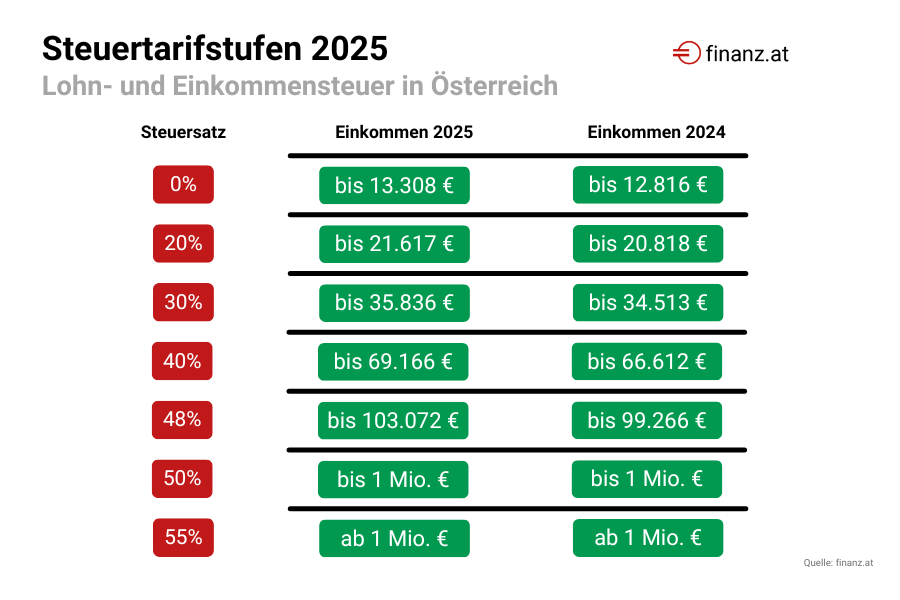

Einkommensteuer ab 2025

Ab 2025 werden die Grenzwerte der Lohn- und Einkommensteuertabelle erhöht. Dadurch sinkt die Einkommensteuer für alle Steuertarife bis zum Spitzensteuersatz. Einkommen von 0 bis 13.308 Euro werden im Jahr 2025 steuerfrei. Bei Einkommen von 13.308 Euro bis 21.617 Euro beträgt die Einkommensteuer 20 Prozent, bis 35.836 Euro 30 Prozent. Bis zu einem Einkommen von 69.166 Euro beträgt die Einkommensteuer 40 Prozent, bis 103.072 Euro sind es 48 Prozent. Einkommen von 103.072 Euro bis einer Million Euro werden mit 50 Prozent versteuert, über einer Million mit 55 Prozent.

| Einkommen (2025) | Einkommen (2024) | Steuersatz (2025) | Steuersatz (2024) |

|---|---|---|---|

| bis 13.308 Euro | bis 12.816 Euro | 0 % | 0 % |

| bis 21.617 Euro | bis 20.818 Euro | 20 % | 20 % |

| bis 35.836 Euro | bis 34.513 Euro | 30 % | 30 % |

| bis 69.166 Euro | bis 66.612 Euro | 40 % | 40 % |

| bis 103.072 Euro | bis 99.266 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

Einkommensteuer 2024

Einkommen von 0 bis 12.816 Euro sind im Jahr 2023 steuerfrei. Bei Einkommen von 12.816 Euro bis 20.818 Euro beträgt die Einkommensteuer 20 Prozent, bis 34.513 Euro 30 Prozent. Bis zu einem Einkommen von 66.612 Euro beträgt die Einkommensteuer 40 Prozent, bis 99.266 Euro sind es 48 Prozent. Einkommen von 93.120 Euro bis einer Million Euro werden mit 50 Prozent versteuert, über einer Million mit 55 Prozent.

Steuerreform

Aufgrund der Steuerreform werden die zweite und dritte Steuerstufe bis 2024 auf 30 bzw. 40 Prozent gesenkt. Dabei wird für das Jahre 2022 ein Mischwert für die dritte Stufe von 32,5 und 2023 für die vierte Stufe von 41 Prozent herangezogen, da die schrittweise Senkung der Einkommensteuer jeweils ab Juli in Kraft tritt. Seit 01. Januar 2023 gilt zudem die Abschaffung der kalten Progression. Das bedeutet, dass die Grenzwerte der Einkommensteuertabelle jährlich um die Inflationshöhe angepasst werden.

Einkommensteuer berechnen

Einkommensteuerrechner: Summe des Einkommens pro Jahr eintragen, Anzahl der Kinder auswählen und Einkommensteuer berechnen.

Die Summe des Einkommens ist der Gesamtbetrag der Einkünfte abzüglich der Sonderausgaben, außergewöhnlicher Belastungen und Kinderfreibeträge. Alle Informationen zur Einkommensteuererklärung finden Sie hier!

Einkommensteuererklärung und Einkommensteuerbescheid

Wer muss die Einkommensteuer in Österreich abführen? Unbeschränkt einkommensteuerpflichtig sind alle natürlichen Personen, die in Österreich einen Wohnsitz oder den gewöhnlichen Aufenthalt haben.

Alleinverdienerabsetzbetrag (AVAB)

In Österreich gilt jeder als Alleinverdiener, der im Kalenderjahr mehr als 6 Monate mit einem Partner oder Ehepartner zusammenlebt und ein oder mehrere Kinder hat, für die pro Jahr mehr als 6 Monate Familienbeihilfe bezogen wird.

Einkommensteuer ohne AVAB

Steuerpflichtige, die nicht als Alleinverdiener gelten, da sie die Anforderungen nicht erfüllen beziehungsweise keine Kinder haben, haben demnach auch kein Recht auf den Alleinverdienerabsetzbetrag.

Einkommensteuer mit AVAB pro Kind

| Jahr | 1 Kind | 2 Kinder | je weiteres Kind | Erhöhung |

|---|---|---|---|---|

| 2025 | 601 Euro | 813 Euro | + 267 Euro | + 5,0 % |

| 2024 | 572 Euro | 774 Euro | + 255 Euro | + 9,90 % |

| 2023 | 520 Euro | 704 Euro | + 232 Euro | + 5,20 % |

| 2022 | 494 Euro | 669 Euro | + 220 Euro |

Mit unserem Rechner kann man aufgrund relevanter und notwendiger Eingaben (Jahreseinkommen, Anzahl der Kinder) die Einkommensteuer schnell und einfach berechnen. Dafür gibt man die Summe aller Einkünfte (Einkommen) pro Jahr ein und errechnet damit die Einkommensteuer in Österreich mit und ohne AVAB - dem Alleinverdienerabsetzbetrag / Alleinerzieherabsetzbetrag. Um diesen Betrag zu errechnen, muss die Anzahl der Kinder des Alleinverdieners oder -Erziehers angegeben werden.

Arbeitsplatzpauschale

Die Arbeitsplatzpauschale ermöglicht es jedem Selbstständigen, der von zu Hause aus arbeitet, bis zu 1.200 Euro pro Jahr für den Heimarbeitsplatz steuerlich abzusetzen. Damit kann erstmals pauschal das Home-Office für Selbstständige steuerlich abgesetzt werden.

Einkommensteuer-Tabelle ab 2024

So sieht die Einkommensteuertabelle ab 2024 aus:

| Einkommen (2025) | Einkommen (2024) | Steuersatz (2025) | Steuersatz (2024) |

|---|---|---|---|

| bis 13.308 Euro | bis 12.816 Euro | 0 % | 0 % |

| bis 21.617 Euro | bis 20.818 Euro | 20 % | 20 % |

| bis 35.836 Euro | bis 34.513 Euro | 30 % | 30 % |

| bis 69.166 Euro | bis 66.612 Euro | 40 % | 40 % |

| bis 103.072 Euro | bis 99.266 Euro | 48 % | 48 % |

| bis 1.000.000 Euro | bis 1.000.000 Euro | 50 % | 50 % |

| ab 1.000.000 Euro | ab 1.000.000 Euro | 55 % | 55 % |

Daher wird für das Jahr 2022 ein Mischwert von 32,5 Prozent für die zweite Lohnsteuerstufe und für das Jahr 2023 ein Mischwert von 41 Prozent für die dritte Steuerstufe angewendet. Ab 2024 gilt letztlich die volle Senkung von 35 auf 30 Prozent und von 42 auf 40 Prozent.

Sonderausgaben und außergewöhnliche Belastungen

Sie können bei der Einkommensteuer sogenannte Sonderausgaben und außergewöhnliche Belastungen abschreiben.

- Kirchenbeiträge können bis höchstens 400 Euro (600 Euro ab 2024) abgeschrieben werden.

- private Spenden können von der Einkommensteuer abgesetzt werden. Dieser Abzug ist mit 10% Prozent des Gesamtbetrages der Einkünfte nach Verlustausgleich begrenzt. Alle begünstigen Spendenempfänger für das Abschreiben von privaten Spenden finden Sie hier.

- Steuerberatung skosten können abgesetzt werden, jedoch nur in Ausnahmefällen, da diese Kosten üblicherweise als sogenannte Betriebsausgaben oder Werbungskosten abzuziehen sind.

- bestimmte Leibrenten können abgesetzt werden.

Frist für die Einkommenssteuererklärung beim Finanzamt

Zur Einreichung der Einkommenssteuererklärung gibt es beim Finanzamt in Österreich eine Frist, die vom Antragsteller eingehalten werden muss. Alle Erklärungen in Papierform müssen bis 30. April und in elektronischer Form (Online-Erklärungen) bis 30. Juni des Folgejahres beim Finanzamt eingebracht werden.

Auf FinanzOnline können Sie die Einkommenssteuer anonym berechnen lassen. Hier finden Sie zudem nähere Informationen zu Ihrem Lohnsteuerausgleich (Arbeitnehmerveranlagung).

Tabelle: Einkommen und Steuern 2025

Diese Tabellen zeigen, wie viel man an Einkommensteuer je Jahreseinkommen in Österreich im Jahr 2025 zahlen muss:

25.000,00 €

| Betrag | |

|---|---|

| Brutto | 25.000,00 € |

| Einkommensteuer | 2.676,70 € |

| Netto | 22.323,30 € |

30.000,00 €

| Betrag | |

|---|---|

| Brutto | 30.000,00 € |

| Einkommensteuer | 4.176,70 € |

| Netto | 25.823,30 € |

50.000,00 €

| Betrag | |

|---|---|

| Brutto | 50.000,00 € |

| Einkommensteuer | 11.593,10 € |

| Netto | 38.406,90 € |

75.000,00 €

| Betrag | |

|---|---|

| Brutto | 75.000,00 € |

| Einkommensteuer | 22.059,82 € |

| Netto | 52.940,18 € |

100.000,00 €

| Betrag | |

|---|---|

| Brutto | 100.000,00 € |

| Einkommensteuer | 34.059,82 € |

| Netto | 65.940,18 € |

150.000,00 €

| Betrag | |

|---|---|

| Brutto | 150.000,00 € |

| Einkommensteuer | 58.998,38 € |

| Netto | 91.001,62 € |

250.000,00 €

| Betrag | |

|---|---|

| Brutto | 250.000,00 € |

| Einkommensteuer | 108.998,38 € |

| Netto | 141.001,62 € |

Darüber sollten Sie sich auch informieren:

Viele oder alle der hier vorgestellten Produkte stammen von unseren Partnern, die uns entschädigen. Dies kann Einfluss darauf haben, über welche Produkte wir schreiben und wo und wie das Produkt auf einer Seite erscheint. Dies hat jedoch keinen Einfluss auf unsere Bewertungen. Unsere Meinung ist unsere eigene.

Häufige Fragen und Antworten

Wer muss die Einkommensteuer in Österreich abführen?

Unbeschränkt einkommensteuerpflichtig sind alle natürlichen Personen, die in Österreich einen Wohnsitz oder den gewöhnlichen Aufenthalt haben.

Wie hoch ist die jährliche Einkommensteuer?

Die Höhe der Einkommensteuer hängt stark vom Einkommen ab. Geringere Einkommen haben dabei prozentuell und absolut weniger Steuern zu entrichten, als höhere Jahreseinkommen. Eine genaue Einkommensteuertabelle findet man online auf Finanz.at.

Wie hoch ist der Spitzensteuersatz in Österreich?

Der Spitzensteuersatz liegt in Österreich bei 55% des jährlichen Brutto-Einkommens, sofern dieses über einer Million Euro liegt. Alle Informationen zur Steuertabelle findet man online auf Finanz.at.

Wie hoch ist das steuerfreie Einkommen?

Ab 2025 liegt die erste Tarifstufe - also das steuerfreie Einkommen - bei 13.308 Euro jährlich. Für das Jahr 2024 beträgt sie 12.816 Euro bzw. 11.693 Euro in 2023 und 11.000 Euro davor. Bis zu diesem Jahreseinkommen ist keine Einkommensteuer bzw. Lohnsteuer zu bezahlen.

Was ist der Unterschied zwischen Einkommensteuer und Lohnsteuer?

Arbeitnehmer und Pensionisten bezahlen Lohnsteuer, Selbstständige hingegen bezahlen Einkommensteuer. Die Einkommensteuer wird rückwirkend bei der Steuererklärung fällig, die Lohnsteuer bereits unterjährig - also monatlich - bei der Gehaltsabrechnung. Die Tarifstufen und Höhe sind jedoch identisch.

Aktuelle Nachrichten:

Schlagzeilen und News:

Steuer- & Abgabenquote steigt erneut - Damit müssen Steuerzahler jetzt rechnen

Die Steuer- und Abgabenquote legt in Österreich erneut zu. Durch die erwarete Erhöhung entfernt man sich immer wieder von den angepeilten 40 Prozent. Alle Details zu den Berechnungen und Details findet man hier auf Finanz.at.

Steuer- & Abgabenquote steigt erneut - Damit müssen Steuerzahler nun rechnen

Die Steuer- und Abgabenquote legt in Österreich erneut zu. Durch die erwarete Erhöhung entfernt man sich immer wieder von den angepeilten 40 Prozent. Alle Details zu den Berechnungen und Details findet man hier auf Finanz.at.