Beim Steuerausgleich holt man sich heuer durchschnittlich 1.000 € zurück. Mit der neuen App gelingt das in wenigen Minuten. Jetzt App herunterladen!

Die Inflation in der Eurozone liegt derzeit auf dem niedrigsten Stand seit dreieinhalb Jahren. Mit durchschnittlich 1,7 Prozent steigen die Preise nun nicht mehr so stark, wie in den Vormonaten und -Jahren. Auch in Österreich liegt die Inflation mit 1,8 Prozent im September 2024 auf dem niedrigsten Wert seit Februar 2021.

Das veranlasst auch die Europäische Zentralbank (EZB) zu einer weiteren und insgesamt bereits dritten Zinssenkung im heurigen Jahr. Der Leitzins sinkt um weitere 0,25 Prozentpunkte auf nunmehr 3,25 Prozent, wie die EZB am Donnerstag mitteilt. Erst im September wurde der Zinssatz von 4,25 auf 3,65 Prozent abgesenkt. Für Banken innerhalb des Euroraums wird auch der Hauptrefinanzierungssatz, zu dem sich Banken Geld leihen können, um denselben Wert gesenkt. Er liegt daher nun auf 3,40 Prozent – der Spitzenrefinanzierungssatz beträgt 3,65 Prozent. Die neuen Zinssätze werden laut EZB bereits ab 23. Oktober 2024 wirksam.

Für Kundinnen und Kunden bedeutet das nun ein weiterer Rückgang der Sparzinsen, aber auch der Kreditzinsen, die zuletzt nach Jahren der Niedrigzinsphase deutlich gestiegen sind. Gepaart mit den seit 2021 geltenden Kreditvergaberichtlinien (KIM Verordnung) sorgte der Zinsanstieg für einen spürbaren Finanzierungsrückgang in Österreich – etwa auch in der Immobilienbranche.

Aktuelle Zinsentwicklung und Markttrends

Die Zinsentwicklung auf dem Kreditmarkt befindet sich derzeit in einer Phase der Veränderung. Nach einer historisch niedrigen Zinsphase entsprechen die Bauzinsen im September 2024 wieder dem Niveau von 2010. Experten sehen eine mögliche weitere Erhöhung der Bauzinsen um 0,25 bis 0,5 Prozent als realistisch an.

Ein wichtiger Faktor bei der Betrachtung von Kreditkonditionen ist der Effektivzins. Dieser berücksichtigt alle Kosten des Kredits und liegt daher höher als der Sollzins. Die Kosten für die Grundschuldeintragung können den Jahres- Effektivzins um etwa 0,02 bis 0,05 Prozentpunkte erhöhen.

Um die tatsächliche Belastung und Vergleichszahlen zu ermitteln, empfiehlt sich die Nutzung eines Effektivzinsrechners. Ein Angebotsvergleichsrechner kann zudem dabei helfen, die Unterschiede und Gemeinsamkeiten von zwei Baufinanzierungsangeboten aufzuzeigen.

Trotz der aktuellen Zinsentwicklung wird erwartet, dass die Immobilienpreise in Zukunft weiter anziehen werden. Interessenten sollten die Markttrends und die individuellen Kreditkonditionen sorgfältig beobachten, um den optimalen Zeitpunkt für eine Finanzierung zu finden.

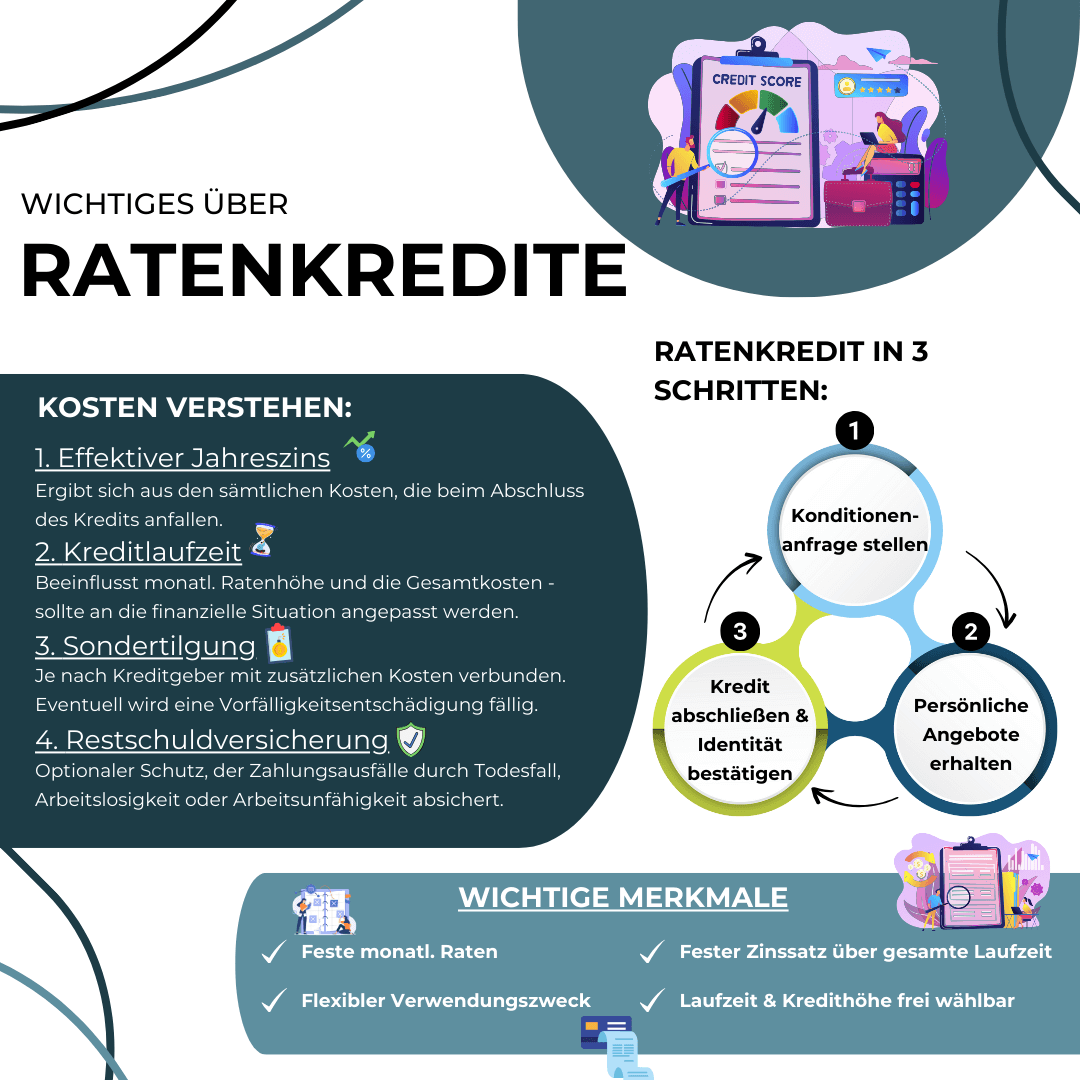

Raten Kredite erfreuen sich unterdessen auch in Österreich zunehmender Beliebtheit als flexible Finanzierungslösung. Sie bieten Kreditnehmern einen festgelegten Kreditrahmen, aus dem bei Bedarf Geld abgerufen werden kann. Dank sinkender Zinsen und variabler Rückzahlungsoptionen gelten Ratenkredite als attraktive Alternative zu herkömmlichen Dispokrediten. Die charakteristischen Merkmale und Vorteile dieser Kreditform machen sie zu einem vielseitigen Instrument für die Realisierung individueller Finanzierungsvorhaben.

Vergleich verschiedener Kreditoptionen

Ein sorgfältiger Kreditvergleich lohnt sich, da die Konditionen verschiedener Anbieter erheblich variieren können. Diverse Faktoren wie die persönliche Bonität, die gewünschte Kreditsumme und die Laufzeit beeinflussen die Zinskonditionen. Kreditrechner erleichtern den Überblick und ermöglichen es, schnell günstige Angebote zu finden, die den individuellen Anforderungen entsprechen.

Rahmenkredite zeichnen sich durch ihre Flexibilität aus und bieten individuelle Gestaltungsmöglichkeiten hinsichtlich der Kreditsumme, Laufzeit und Ratenhöhe. Je nach Bonität sind Kreditsummen zwischen 1.500 € und 80.000 € mit Laufzeiten von 12 bis 96 Monaten realisierbar.

Beim Kreditvergleich spielt der effektive Jahreszins eine zentrale Rolle, da er nicht nur den nominalen Zinssatz, sondern auch zusätzliche Kosten berücksichtigt. Auch die Laufzeit beeinflusst die Höhe der monatlichen Raten und die Gesamtkosten maßgeblich. Festzinsen garantieren Planungssicherheit über die gesamte Laufzeit hinweg, während variable Zinsen zwar Flexibilität bieten, aber auch Risiken bergen. Ein Kreditvergleich lohnt sich besonders in Zeiten volatiler Zinsentwicklungen, um die besten Konditionen zu sichern.

Antragsprozess und erforderliche Unterlagen

Ein Kreditantrag kann bei Banken gestellt werden, wobei die konkreten Voraussetzungen variieren können. Grundsätzlich müssen Antragsteller volljährig sein, ihren Wohnsitz in Deutschland haben und Einkommens- sowie Ausgabennachweise vorlegen. Die Bonitätsprüfung erfolgt üblicherweise durch eine Schufa-Abfrage oder Anfragen bei anderen Kreditauskunfteien.

Dank digitaler Einkommens-Checks reduziert sich die Anzahl der einzureichenden Unterlagen. Ansonsten sind folgende Dokumente erforderlich:

- Vertragsangebot und Einkommensnachweise wie Gehaltsabrechnung en, Steuerbescheide oder Rentenbescheid

- Bei Immobilienbesitz ein Grundbuch auszug

- Bei Autokäufen der entsprechende Kaufvertrag

- Nachweise für abzulösende Kredite

Die benötigten Unterlagen können entweder während des Online-Antrags hochgeladen oder per Post zugesendet werden. Der gesamte Beantragungsprozess lässt sich bei vielen Anbietern vollständig digital abschließen. Voraussetzungen für einen Online-Kredit sind ein Mindestalter von 18 Jahren, ein Wohnsitz in Deutschland, ein Girokonto sowie die Nutzung des Online-Bankings für das Girokonto, auf das auch das Gehalt oder die Rente eingehen müssen.

Nach erfolgreicher Prüfung des Kreditantrags und Erfüllung aller Voraussetzungen kann der Kredit schnell auf dem Girokonto zur Verfügung gestellt werden. Kreditbeträge von bis zu 80.000 Euro mit flexiblen Laufzeiten sind möglich. Zudem bieten viele Anbieter vorteilhafte Konditionen wie konstante Raten während der Kreditlaufzeit, kostenlose Sondertilgungsoptionen und eine kompetente Beratung.

Risiken und Herausforderungen beim Ratenkredit

Ratenkredite bieten zwar flexible Finanzierungsmöglichkeiten, bergen jedoch auch gewisse Kreditrisiken. Variable Zinsen können zu steigenden Kreditkosten führen, wenn die Referenzzinsen ansteigen. Eine weitere Herausforderung besteht in der Gefahr der Überschuldung, insbesondere bei zu hohen Kreditaufnahmen und unerwarteten Einkommensausfällen. In solchen Fällen können Zahlungsschwierigkeiten auftreten, die zu Mahnungen, negativen Schufa-Einträgen und im schlimmsten Fall zu Zwangsvollstreckungen führen können.

Um diese Risiken zu minimieren, ist eine realistische Kalkulation der Kreditkosten und Rückzahlungsmöglichkeiten unerlässlich. Dabei sollte stets ein finanzielles Polster für unvorhergesehene Ereignisse eingeplant werden. Treten dennoch Zahlungsschwierigkeiten auf, ist es ratsam, frühzeitig den Kontakt zur Bank zu suchen und gemeinsam nach Lösungen zu suchen.

Laut Statistiken der Schuldnerberatung aus dem Jahr 2021 resultieren 19% der Überschuldungsfälle aus vermeidbarem Verhalten, wie beispielsweise unangemessenem Konsumverhalten (9%) oder unwirtschaftlicher Haushaltsführung (4%). Besonders junge Menschen unter 25 Jahren sind gefährdet, da in dieser Altersgruppe das Konsumverhalten mit 14% als Hauptgrund für Überschuldung genannt wird. Eine fundierte finanzielle Allgemeinbildung kann dazu beitragen, solche Kreditrisiken zu reduzieren und verantwortungsbewusst mit Ratenkrediten umzugehen.

Tipps zur optimalen Kreditnutzung

Um einen Kredit effizient zu nutzen und langfristig Schulden abzubauen, gilt es einige wichtige Kredittipps zu beachten. Zunächst sollte nur so viel Kredit aufgenommen werden, wie tatsächlich benötigt wird und finanziell tragbar ist. Durch umfassende Kreditvergleiche lassen sich die besten Konditionen finden, wobei Online-Vergleichsplattformen eine wertvolle Hilfe darstellen.

Die Laufzeit des Kredits sollte nicht länger als nötig gewählt werden, da dies zu höheren Zinszahlungen führt. Sondertilgungsoptionen ermöglichen es, den Kredit schneller abzubezahlen und Zinsen zu sparen. Bei Zinserhöhungen kann eine Umschuldung sinnvoll sein, um von besseren Konditionen zu profitieren.

Grundsätzlich sollten Kreditaufnahmen für konsumtive Zwecke vermieden werden. Stattdessen empfiehlt es sich, Geld anzusparen. Auch von verlockenden Kreditangeboten sollte man sich nicht blenden lassen, sondern stets die Gesamtkosten im Blick behalten.

Weitere Kredittipps für eine effiziente Kreditnutzung und den Schuldenabbau:

- Regelmäßige Überprüfung des Kreditberichts auf Richtigkeit

- Fristgerechte Rückzahlung bestehender Kredite

- Kreditkarte nnutzung auf einen angemessenen Prozentsatz des verfügbaren Limits beschränken

- Neue Kreditanfragen begrenzen

- Realistische Einschätzung der finanziellen Situation vor Kreditantrag

- Sorgfältige Auswahl der Kredithöhe für eine komfortable Rückzahlung

Durch die Beachtung dieser Kredittipps lässt sich die Kreditwürdigkeit verbessern, was zu günstigeren Zinsen und besseren Kreditkonditionen führt. Eine gute Bonität erleichtert den Zugang zu vorteilhaften Finanzierungsmöglichkeiten und trägt somit zur effizienten Kreditnutzung und zum langfristigen Schuldenabbau bei.

Zukunftsperspektiven für Ratenkredite

Die fortschreitende Digitalisierung wird den Abschluss und die Verwaltung von Krediten in Zukunft weiter vereinfachen. Neue technische Möglichkeiten ermöglichen eine noch genauere Bonitätsprüfung und Risikobeurteilung, was zu passgenauen Kreditangeboten führt. Künstliche Intelligenz wird dabei helfen, Kreditentscheidungen und -prozesse zu optimieren und zu beschleunigen. Die digitale Kreditabwicklung bietet Kunden schnelle, einfache und flexible Lösungen, die auf ihre individuellen Bedürfnisse zugeschnitten sind.

Neben klassischen Ratenkrediten könnten in Zukunft auch alternative Kreditmodelle wie P2P-Kredite an Bedeutung gewinnen. Diese ergänzen das bestehende Angebot und bieten Kunden weitere Optionen. Um wettbewerbsfähig zu bleiben, müssen Banken ihre Angebote noch stärker auf die spezifischen Anforderungen ihrer Kunden ausrichten. Trotz der voranschreitenden Digitalisierung bleibt die persönliche Beratung wichtig, um maßgeschneiderte Kreditlösungen zu finden.

Mehr Informationen: Kredit